Criza financiara in 2019?

Saptamana trecuta, la Webinar-ul din data de 12 noiembrie 2018 am discutat cu studentii mei despre posibile schimbari majore in toate pietele financiare si o posibila criza financiara in 2019.

Aceste schimbari includ ratele dobanzilor, dolarul american, aurul, piata de actiuni etc.

Cresterea ratei dobanzii inseamna scaderea preturilor la obligatiuni.

FED a afirmat ca “piata fortei de munca a continuat sa se intareasca” si activitatea economica a crescut “puternic”. Din cauza acestor afirmatii investitorii se asteapta la o marire a ratei de dobanda la meeting-ul din Decembrie.

Acum toata atentia se indreapta spre o eventuala criza financiara in 2019. Asteptarile maririi ratei de dobanda variaza de la 2 la 4 rate hike.

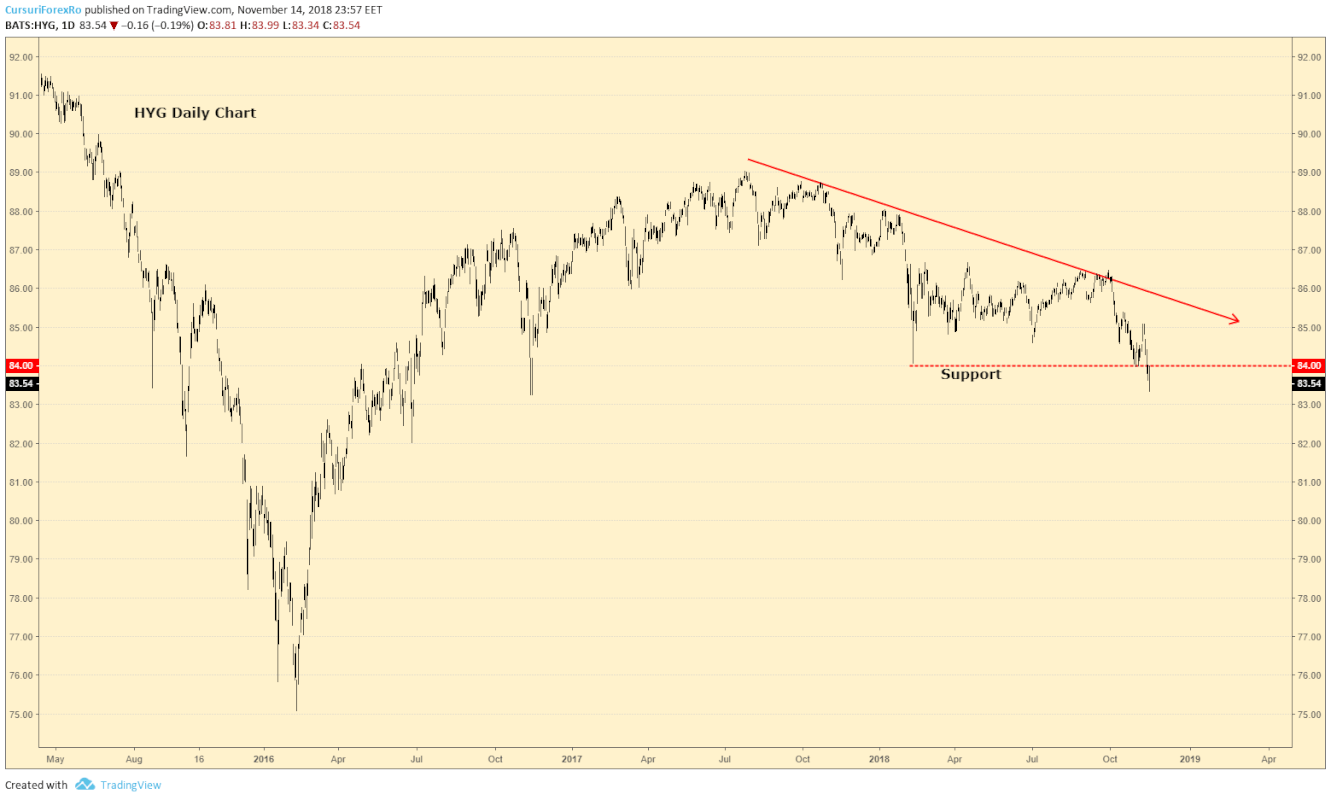

Astfel, tonul hawkish si traiectoria viitoare a ratelor dobanzilor din SUA se poate deduce din graficul pe termen lung al ETF-ului de obligatiuni corporative de inalta rentabilitate (HYG).

Cand va uitati la acest grafic este important sa intelegeti ca pretul se muta invers proportional cu ratele dobanzilor. Deci, aspectul bearish la acest grafic se coreleaza cu cresterea ratelor dobanzilor.

La momentul scrierii acestui articol pretul a strapuns suportul de la 84.00, insa este posibil curand sa vedem si o strapungere a suportului de la 83.00, deoarece fortele ratelor mult mai mari ale dobanzilor sunt declansate de preturile obligatiunilor.

Bineinteles, acesta este doar unul dintre scenarii, trebuie sa vedem ce se va intampla. Insa, cu siguranta ne dorim sa tinem cont de acest grafic.

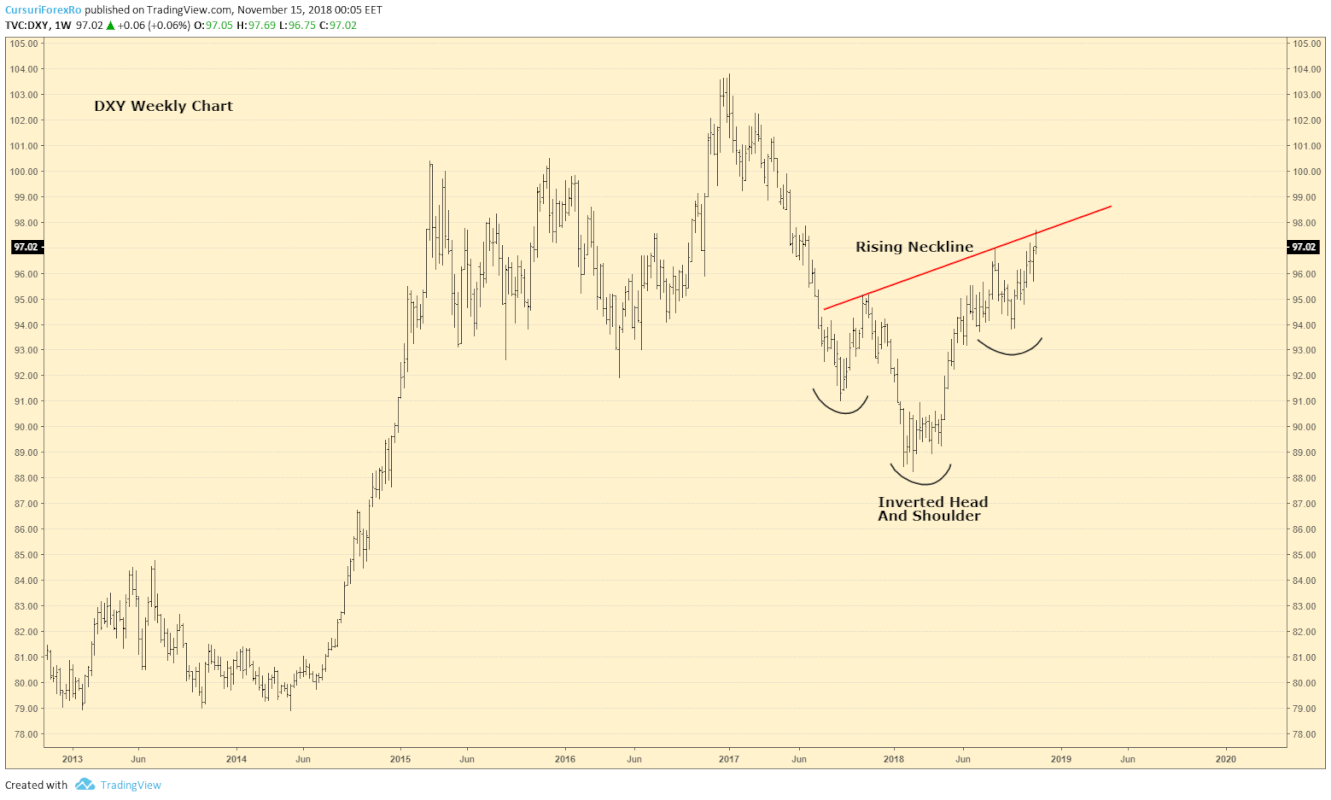

Indicele dolarului american (DXY) este in mod evident foarte bullish in momentul de fata.

Formatiunea de Inverse Head and Shoulder nu este un pattern obisnuit de H&S, deoarece umarul drept este mai inalt decat umarul stang, oferind un Neckline ascendent, ceea ce inseamna ca putem sa vedem un dolar foarte puternic.

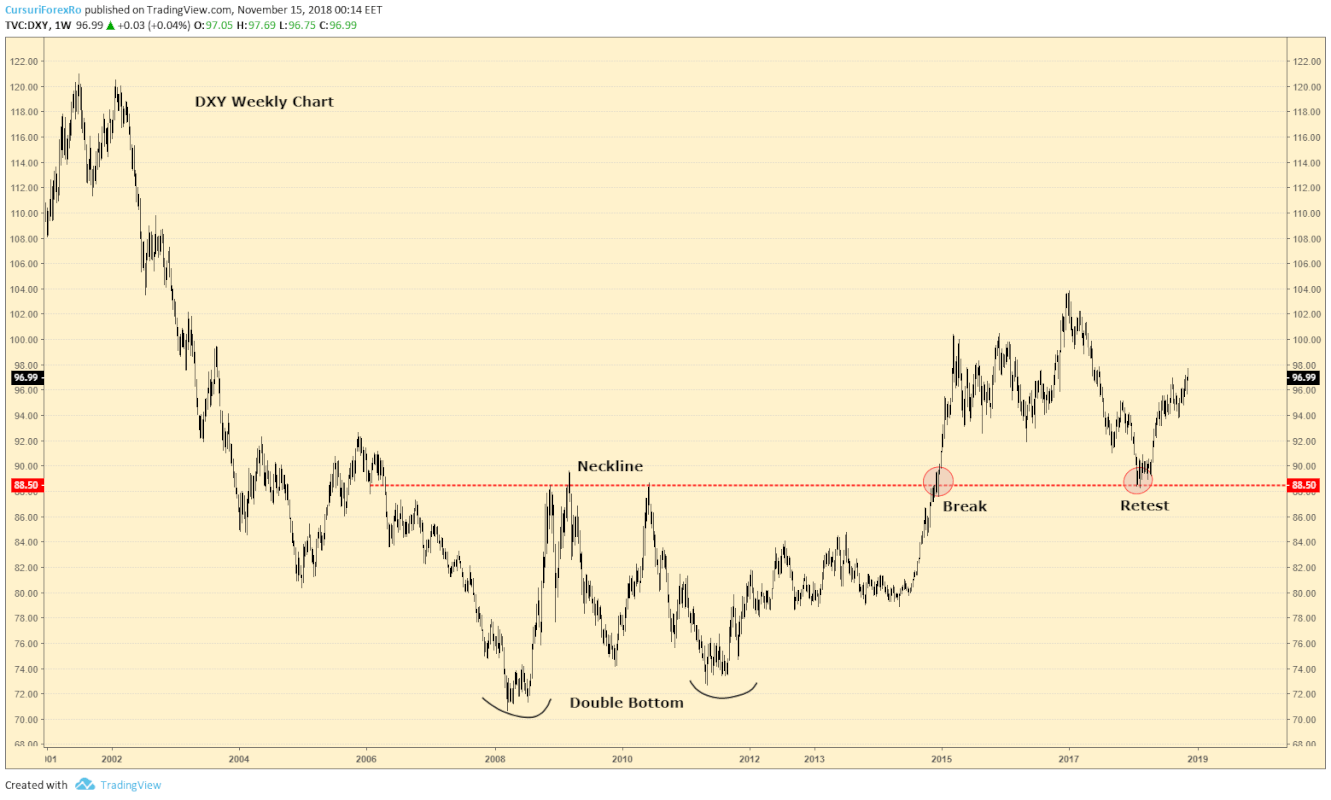

Acum, haideti sa ne uitam la un grafic de 20 de ani pe DXY pentru a vedea unde ar putea merge …

In primul rand, avem un Double Bottom format la criza financiara din 2008 si apoi o retestare a nivelului in 2011.

Neckline-ul a fost testat la inceputul acestui an, dupa breakout-ul de la sfarsitul anului 2014. Avand in vedere bounce-ul puternic la retestarea neckline-ului am putea sa vedem un upside chiar pana la maximele din 2001-2003 de la nivelul 120, dar asta e pe termen lung.

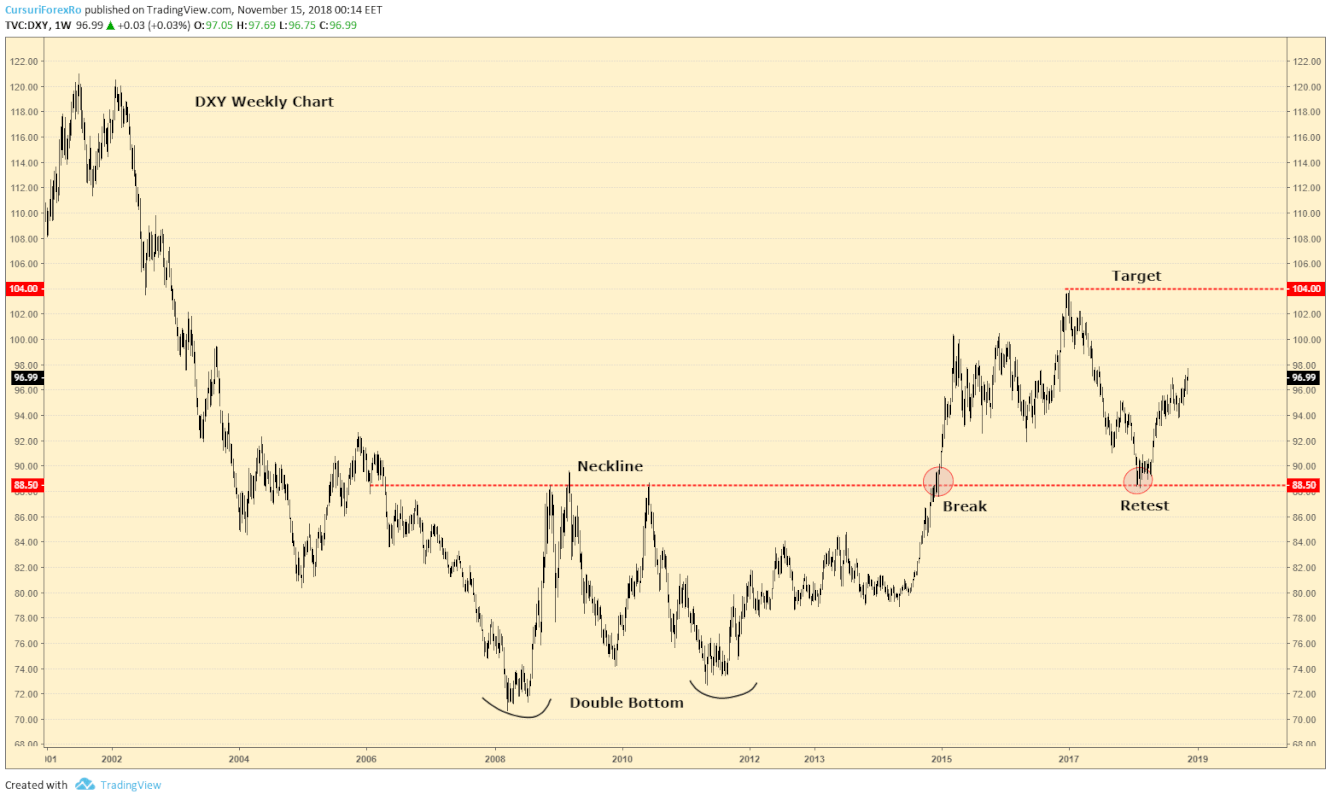

Pe termen mai scurt, target-ul este la 104 (high-ul din 2017). Insa si aceasta este o miscare substantiala avand in vedere ca acum ne aflam la nivelul 96.99.

In mintea mea, cand combin cresterea ratelor de dobanda si graficele pe care vi le-am aratat mai devreme, este doar o chestiune de timp pana cand dolarul va creste.

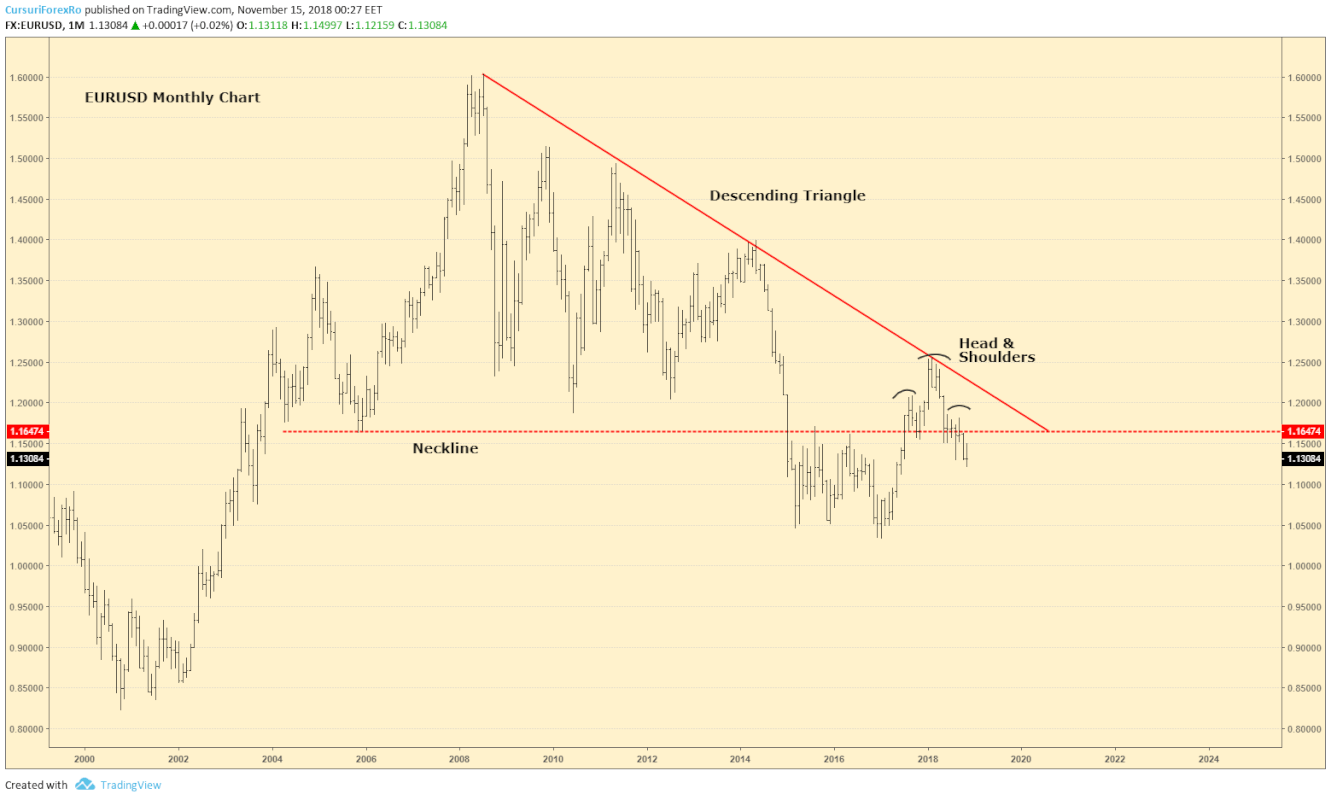

Spre deosebire de un FED hawkish, lucrurile nu sunt atat de agresive la ECB (Banca Centrala Europeana). Presedintele ECB, Mario Draghi, a luat un ton mai dovish cand a vorbit saptamana trecuta parlamentului irlandez.

Ce se intampla in piata de actiuni?

Si piata de actiuni ne poate indica o posibila criza financiara in 2019.

Am discutat si analizat Live graficul de S&P 500 inca de cand a format un Double Top la 2940 si de asemenea se afla si intr-un pattern de Wedge. Toate aceste lucruri sunt corelate cu un reversal candle plus fundamentele pe care nu voi sta sa le detaliez in acest articol deoarece asta poate sa faca orice analist. Tin sa precizez ca respect foarte mult munca oricarui om insa este o diferenta mare intre un analist si un trader.

Astfel, coreland toate informatiile, chiar le-am spus studentilor mei la vremea respectiva ca in opinia mea acest lucru ne semnaleaza extenuarea cumparatorilor si este foarte posibil sa vedem un sell-off destul de agresiv care in opinia mea nu s-a terminat.

Target-ul meu din zona de 2790 a fost atins “instant”. S&P 500 a scazut cu aproximativ 4% in data de 10 Octombrie.

Asa cum am specificat mai sus, in opinia mea, acest sell-off nu s-a sfarsit.

In momentul de fata am vazut scaderi majore pe S&P500 si pe NASDAQ100.

Probabil vom vedea o corectie de pret iar sell off-ul va continua.

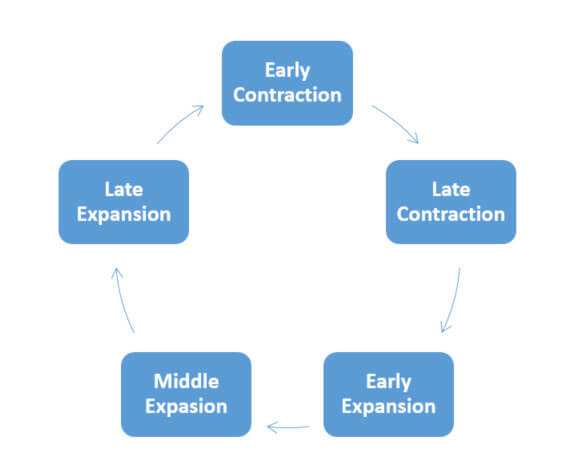

Piata de actiuni este impartita in sectoare, si bineinteles aceste sectoare au o rotatie.

In Early Contraction recomand sa acordati o atentie mare companiilor din sectorul de Consum.

In Late Contraction companiilor din sectorul Financiar.

In Early Expansion companiilor din sectorul Technologic.

In Middle Expansion companiilor din sectorul de Material Goods (Aur, Argint, Petrol, Aluminium, Cupru, etc)

In Late Expansion companiilor din sectorul de Energie si Healthcare.

Ne aflam in etapa a patra (ultima etapa) in acest bull market (Early Contraction), asa ca recomand atentie mare daca aveti actiuni in sectorul tehnologic.

Pentru cei cu portofoliu de actiuni in FAANG Stocks (FB, AMZN, AAPL, NFLX, GOOG) plus altele precum NVDA recomand o abordare mai defensiva a portofoliului.

Puteti lua in considerare sa cumparati actiuni la companiile din sectorul de consum precum KO, CLX, HSY, PG, MKC, LW, ECL etc si sa “scapati” de actiunile de la companiile mari din sectorul tehnologic (aceste sunt bune de cumparat in faza de Early Expansion deoarece sunt primele care cresc).

Companiile de consum cresc in etapa a patra (ultima etapa) in acest bull market (Early Contraction). De exemplu KO se afla la All Time High, in timp ce companiile tech au scazut considerabil in aceasta perioada de Early Contraction.

Intrebarea referitoare la toate cele expuse mai sus este: poate sa se genereze o noua criza financiara in 2019? Voi ce parere aveti? Lasati-ne un comentariu.